Articles Publiés 2

Articlés Publiés en 2014

Paru dans Futuribles Novembre-Décembre 2014

La nouvelle stratégie énergétique indienne: Vers une révolution safran ?

Le nouveau Premier Ministre Indien Narendra Modi (« NaMo ») a annoncé son intention de revitaliser la croissance de l’Inde en desserrant le garrot de l’énergie. Sa crédibilité s’appuie sur ses résultats au Gujarat depuis 2001. Pourrait-il généraliser cette réussite à l’Inde ?

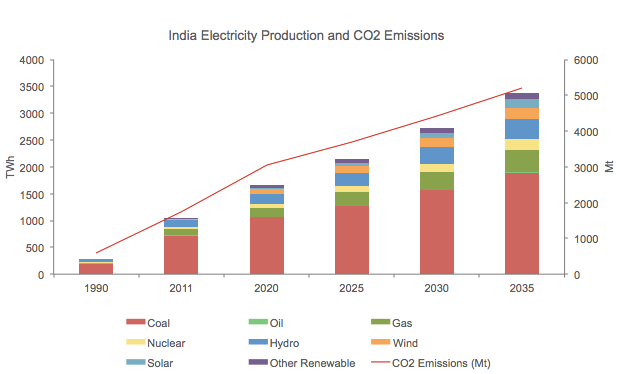

Plus de 300 millions d’Indiens n’ont pas accès à l’électricité, expliquant pourquoi la deuxième population mondiale n’est que la sixième consommatrice d’énergie. Cet accès est de plus erratique et vulnérable (« blackout » géant de juillet 2012).Cet aléa permanent conduit à recourir à des générateurs diesel, aggravant pollution et importations de carburants. Sans changements radicaux, le doublement anticipé de la demande d’électricité indienne d’ici 2035[i] conduira à une dégradation de l’accès à l’énergie, doublée d’une augmentation massive des importations et émissions de CO2.

Le pays ne manque cependant pas de ressources. Si la production d’hydrocarbures est faible, outre son potentiel hydroélectrique, solaire et éolien, l’Inde dispose des troisièmes réserves mondiales de charbon, qui fournissent les deux tiers de son électricité. La production de charbon stagne cependant, conduisant à un doublement des importations de 2008 à 2011[ii]. Cette stagnation tient d’abord aux infrastructures sous-dimensionnées (chemins de fer, lignes hautes tension). S’y ajoutent l’inertie du monopole Coal India, mais aussi les manipulations réglementaires et tarifaires (vente au-dessous des prix de production, …).

NaMo a démontré au Gujarat qu’un accès à l’électricité 24 heures sur 24 facturé au juste prix était possible. Il a limité la précarité énergétique par une politique de subventions ciblées. Il s’est fait obéir d’une bureaucratie rétive, contournée quand nécessaire avec des acteurs privés. Il a enfin initié le développement de l’énergie solaire, complétée en cas d’intermittence par des centrales thermiques[iii].

Le Gujarat –eusse-t-il 63 millions d’habitants- n’est pas l’Inde. Pour atteindre un accès universel à l’électricité d’ici 2019, trois scenarii, blanc, noir et safran, s’offrent au gouvernement indien.

Le premier est qu’il ne se passe rien de significatif. L’administration précédente s’est heurtée à la coalition de syndicats et d’organisations publiques sur la défensive, en connivence avec une législation complexe et une justice connue pour sa lenteur[iv]. S’y ajoute le poids des communautés locales opposées à des projets miniers ou hydroélectriques. Les états, qui contrôlent une grande partie de l’infrastructure et des subventions, complètent cette coalition. Si le Gujarat a su gré à NaMo, d’autres dirigeants ont payé électoralement la réduction du clientélisme énergétique[v].

Le BJP demeurent à la merci de coalitions parlementaires changeantes. Aussi ce premier scénario risque surtout d’être une opération blanche, réduit à la capacité de contrôle du Ministère de l’Energie vis-à-vis des entreprises publiques d’électricité.

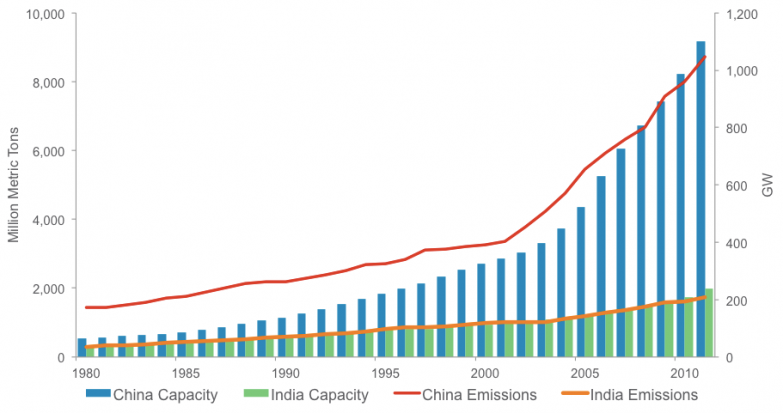

Le deuxième scénario s’inspire de l’extraordinaire croissance chinoise, pour laquelle Namo ne cache pas son admiration[vi], reposant sur le charbon. Si l’Inde n’a pas les réserves chinoises, son potentiel reste très sous-utilisé, induisant la tentation d’un développement massif, quitte à réduire les contraintes réglementaires et environnementales. Ainsi, au-delà des discours solaires, l’électricité du Gujarat est issue de 60% à 75% de houille et lignite[vii]. Ce scenario « noir » passe par une restructuration de Coal India, voire une privatisation progressive[viii]. Il permettrait d’augmenter fortement la production d’électricité domestique, une priorité depuis Gandhi. Il implique un investissement parallèle massif dans la distribution d’électricité, souvent obsolète et subissant 25% de pertes et vols, ainsi que dans le réseau ferroviaire, Elle conduit aussi un recours accru aux investissements privés et à une centralisation politique aux dépens des états.

L’objection immédiate et légitime à ce scénario se lit dans le ciel de Pékin. Il aboutit à une dégradation très significative de l’environnement indien, révolution noire que l’exemple chinois rend inquiétant mais plausible (cf. graphique 2).

Le troisième scénario incarne la « révolution safran » s’inspirant du drapeau indien et des deux premières « révolutions » précédentes (« verte » pour le riz et « blanche » pour le lait). Il vise à s’appuyer sur le triptyque vérité des prix, clarification de la tarification et séparation entre production et distribution d’électricité, afin de rendre les investissements rentables. Combiné avec une priorité aux énergies renouvelables (taxation du charbon), il permet de répondre à la croissance de la demande d’électricité (15% en 2013 - cf. graphique 1).

Cette expansion se fait essentiellement grâce à des partenariats public/ privé, y compris internationaux (Sun Edison au Gujarat). L’objectif est de développer les industries locales (Suzlon, Essar, …) et l’emploi... Ce scenario permet de limiter la « malédiction chinoise » de la pollution charbonnière, l’impact du pétrole reste un invariant face à la croissance du parc automobile.

Ce scenario « safran » est plus facile à décentraliser, évitant l’opposition frontale des états face à une initiative trop centrale. Pragmatique, NaMo prendra son temps. Eliminer le clientélisme énergétique et ses subventions, restructurer les organisations de production et de distribution d’électricité, trouver un modus-vivendi avec Coal India et redonner confiance aux investisseurs étrangers échaudés s’étaleront sur plusieurs années.

Reste à savoir si c’est bien un scenario « safran », qui attend l’Inde. Trois signes avant-coureurs permettront de l’anticiper.

Le premier est le prix de l’énergie: subventions aux renouvelables, alignement des prix domestiques et à l'import, taxation du charbon sont à observer, ainsi que le prix effectif de l’électricité locale, signe du soutien des états. Les règles, et plus encore la jurisprudence s’appliquant à toute participation étrangère significative indiqueront si la légendaire résistance passive de l’administration est circonvenue. Enfin, toute évolution de Coal India est à guetter.

D’ici un an, ces signes avant-coureurs permettront d’évaluer le sérieux de la politique énergétique de Delhi. L’enjeu n’est rien moins que la capacité de l’Inde à relancer sa croissance.

Denis Florin, Associé, Lavoisier Conseil

Saher Shodhan, Analyste Energie, Standard Chartered

Graphique 1 (World Energy Outlook 2013)

Graphique 2 Emissions de CO2 (en t) et production d’électricité (Energy Information Agency)

[i] Chiffres : IEA – World Energy Outlook 2013 – New Policies Scenario

[ii] Id.

[iii] Canal Solar Power Project

[iv] May 2014, Pressure on the new India government to revive the energy scene, Wood MacKnezie

[v] William J. Antholis , July 28, 2014 “Narendra Modi's Power Obsession: Indian Energy Reform”, Brookings

[vi] Le Monde du 19 septembre 2014, Pékin veut contrer le rapprochement entre New Delhi et Tokyo

[vii] 2013 - Estimations Lavoisier Conseil

[viii] Coup d'envoi par l'Etat indien d'une vague de privatisations partielles- Les Echos - 09/12/2013

Paru dans Petrole & Gaz Informations Juillet-Aout 2014:

Le Hub américain survivra-t-il aux Mid-Terms?

par Denis Florin, Directeur associé Lavoisier Conseil et professeur à Sciences-Po

Les Etats-Unis sont historiquement le carrefour et le centre de transformation de l’industrie pétrolière et gazière. Toutefois, les récentes hésitations de l’Administration Obama, dont la finalisation du pipeline Keystone n’est qu’un des éléments, semble remettre en question cet avantage comparatif et déstabilise leur allié canadien. Est-ce une péripétie électorale ou une inflexion durable de la stratégie de l’énergie américaine ?

Les faits sont connus. Grâce au pétrole et gaz non-conventionnels des Etats-Unis et du Canada, voire demain du Mexique, l’Amérique du Nord assurera globalement son approvisionnement en hydrocarbures, d’ici 2020 pour les plus optimistes. Traditionnellement, les Etats-Unis se sont appuyés sur une infrastructure de transport et de stockage parmi les plus denses du monde pour drainer et transformer pétrole et gaz vers le Golfe du Mexique, contrôlant de fait l’essentiel de l’industrie pétrolière nord- américaine, y compris ses importations. Les ressources canadiennes, faibles jusqu’aux années 1990, ne justifiaient pas de remettre en question ce rôle de carrefour (« hub ») de l’allié du Sud. Aujourd’hui les Etats-Unis hésitent à adapter cette infrastructure à la forte augmentation de la production des deux pays. En témoigne le projet d’oléoduc Keystone, à l’étude depuis 2008, dont la construction du dernier tronçon (« Keystone XL ») reliant l’Alberta à l’aiguillage de Cushing, reste suspendue au bon vouloir languissant de la Maison Blanche. Comprendre cette hésitation inattendue permet d’anticiper la stratégie des Etats pour tirer parti de leurs nouvelles ressources énergétiques.

A l’ombre des torchères

La montée en puissance de la production canadienne (gaz et bruts lourds à 70%, car issus des sables bitumineux) et états-uniennes (gaz de schistes et bruts légers) ne conduisent pas en tant que tels à la fin du Golfe du Mexique comme « hub » nord- américain.

Du point de vue logistique, la logique d’un axe d’infrastructures Nord-Sud renforcé qui désenclave l’Alberta et le Middle-West, évite les Rocheuses pour alimenter les raffineries et usines pétrochimiques existantes et les terminaux de liquéfaction à construire au Texas et en Louisiane demeure. Les alternatives ferroviaires sont plus coûteuses et moins sures. Les études portant sur des routes vers l’Atlantique se heurtent au Canada comme aux Etats-Unis à des oppositions locales très fermes. Vers le Pacifique, un nouveau pipeline implique au Canada l’assentiment des « Premières Nations » et de populations très sensibles à l’environnement. Quant à étudier un tracé qui franchirait le « Mur Vert » écologiste de la côte Ouest des Etats-Unis, c’est ignorer les réalités sociologiques, comme en témoigne les tribulations du projet Coos Bay (Oregon) ou même de North Slope (Alaska). La voie Nord-Sud reste donc techniquement la plus réaliste, des- servant des zones de production multiples (Alberta, Montana et South Dakota, Oklahoma et Texas) pour aboutir un centre pé- trochimique dense épaulé par une infrastructure portuaire et un écosystème sociologique favorables.

Du point de vue commercial, l’hypothèse d’une stabilité des prix du gaz, largement subventionnés par le pétrole (« wet gas »), et de celle des prix du pétrole proche de 100$/b, conforte la rationalité de ces investissements. Sur le plan intérieur, la récente décision de durcir les normes d’émission des centrales thermiques pourrait de facto conduire à la fermeture de près d’un tiers des déclarations sur les enjeux du réchauffement climatique ou ses mesures de relance de 2009 favorisant les énergies vertes le rappellent. En conclure que son administration opposera un barrage frontal à Keystone et à l’exportation d’hydrocarbures serait pourtant simpliste.

Il ne se saurait oublier la leçon de Bill Clinton : « It’s the economy, stupid ! », et, s’il y succombait, les Démocrates confrontés à une réélection sauraient le lui rappeler. De fait, il semble avoir choisi de graduellement favoriser les exportations d’hydrocarbures. Après Sabine Pass, Freemont vient de recevoir l’autorisation de construire une usine de GNL, et Golden Pass semble en bonne voie. Les récentes normes favorisant la substitution du gaz au charbon vont également dans ce sens. Concernant le pétrole, 2014 semble marquer une inflexion, avec une première exportation de brut canadien autorisée, rouvrant le débat sur l’interdiction de fait sur l’exportation de brut américain. Pour tenir compte des caractéristiques des raffineries américaines, l’exportation de condensats vient ainsi d’être autorisée.

Ces décisions sont-elles signes avant-coureurs d’une rupture majeure qui autorisera la finalisation de Keystone, la multiplication des gazoducs entre les gisements gaziers du Middle-West et la Nouvelle-Angleterre et une stratégie d’exportations massives ? Si c’est le cas, un signal rapidement envoyé aux alliés canadiens Nord pourraient remettre en question des projets canadiens, tout comme il ouvrirait des perspectives nouvelles aux alliés japonais et européens, sous réserve de prix compétitifs. Sans devenir le « swing producer » saoudien, l’Amérique du Nord se donnerait les moyens de peser sur la scène énergétique mondiale. Deux scenarios peuvent être imaginés. Dans le premier, Obama n’est redevenu vert que le temps des élections. Passée cette étape, il autorisera rapidement le renforcement de l’axe Nord-Sud, rassurant le Canada, se préparant à une ouverture espérée du marché mexicain et confortant les Etats-Unis comme « hub » énergétique de l’Amérique du Nord, quitte à accepter un alignement graduel des prix domestiques de l’énergie sur les prix mondiaux. Dans le second, il donne la priorité à la croissance intérieure confortée par une énergie bon marché, réduisant les exportations de GNL à la portion congrue et maintenant l’interdiction d’exporter du brut. Ce choix conduira les Canadiens à accélérer leurs projets d’infrastructure, en particulier vers la côte Pacifique. L’arbitrage n’est probablement pas encore rendu, et dépend beaucoup de la croissance américaine de 2014 et du Congres post-Mid-Terms. Alors, tel Hamlet, Barack Obama se retrouvera dans le Bureau Ovale avec, en guise du crâne de Yorick, le décret de Keystone XL sous les yeux : to build or not to build, that is the question !